【行業深度】洞察2025:中國醫美注射材料行業競爭格局及市場份額(附市場集中度、企業競爭力等)

行業主要上市公司:華熙生物(688363.SH);昊海生科(688366.SH);愛美客(300896.SZ);創健醫療(873474.NQ);錦波生物(832982.BJ);巨子生物(02367.HK)等

本文核心數據:區域競爭格局;細分市場競爭格局;國產替代

1、中國醫美注射材料行業區域競爭格局

從我國醫美注射材料產業鏈企業區域分布來看,山東省醫美注射材料產業鏈企業數量較多,原材料生產企業包括華熙生物、福瑞達、阜豐集團等;器械制造企業包括威高股份等;產品研發與制造企業包括華熙生物等。

2、中國醫美注射材料企業競爭格局

截至2025年5月,根據醫美注射用材料NMPA獲批情況及其他市場公開信息,中國醫美注射用玻尿酸產品主要競爭企業包括:華熙生物、愛美客及昊海生科;中國醫美注射用膠原蛋白產品主要競爭企業包括:錦波生物、巨子生物及斐縵;中國醫美注射用再生材料產品主要競爭企業包括:長春圣博瑪、愛美客及華東醫藥;中國醫美注射用肉毒素產品主要競爭企業包括:蘭州生物(目前國內僅蘭州生物一家國內企業獲批,其余獲批產品均為進口)。

3、中國醫美注射材料細分市場競爭格局

玻尿酸和肉毒素使用廣泛、應用成熟、應用頻率最高,所以市場規模較大。2024年中國醫美注射材料細分市場結構中,醫美注射用玻尿酸占比約36%,醫美注射用肉毒素占比約29%。

4、中國醫美注射材料行業國產替代現狀

截至2025年5月,根據醫美注射用材料NMPA獲批情況,目前玻尿酸國產(含港澳臺)批準數量和進口批準數量旗鼓相當,再生材料國產批準數量高于進口,肉毒素和膠原蛋白國產批準數量低于進口。

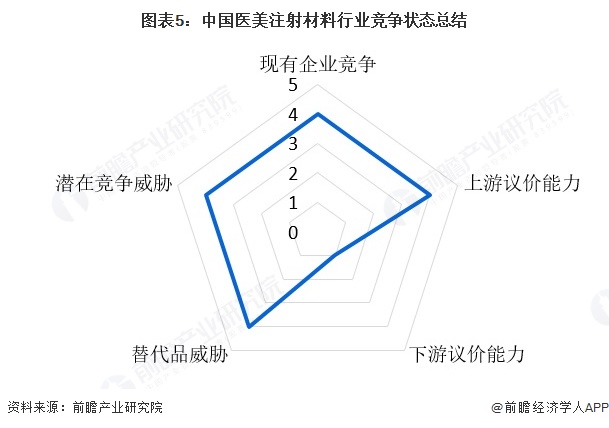

5、中國醫美注射材料行業競爭狀態總結

現有企業競爭激烈:玻尿酸和肉毒素占據主導地位,外資企業如艾爾建、Q-Med在高端市場占據優勢,而華熙生物、愛美客等國內企業通過性價比和技術創新主導中低端市場;再生材料(如童顏針、少女針)增速最快,本土企業在聚乳酸類產品領域形成先發優勢,2025年新獲批的羥基磷灰石、瓊脂糖等新材料進一步加劇品類競爭;上游議價能力強:透明質酸原料市場集中度高,重組膠原蛋白等新材料因工藝門檻高、獲批產品稀缺,上游企業對下游具有較強定價權;下游議價能力弱:中小民營醫美機構占主導,分散的終端難以形成規模化議價能力,而大型連鎖機構通過采購量優勢獲取有限議價權,但整體仍依賴上游產品進行獲客;替代品威脅顯著:光電類項目(如熱瑪吉、超聲刀)因操作門檻低、恢復期短,市場規模持續擴大,外用護膚品和非手術類項目也分流部分需求;潛在競爭威脅較高:盡管技術壁壘和監管審批構成進入障礙,但2025年《醫療器械新材料評價指南》縮短審批周期,吸引高德美、江蘇吳中、四環醫藥等企業通過并購或合作進入,新材料(如PDRN、絲素蛋白)研發進展進一步降低準入門檻,行業面臨品類多元化和市場份額重新洗牌的壓力。

更多本行業研究分析詳見前瞻產業研究院《中國醫美注射劑行業市場前瞻與投資戰略規劃分析報告》

同時前瞻產業研究院還提供產業新賽道研究、投資可行性研究、產業規劃、園區規劃、產業招商、產業圖譜、產業大數據、智慧招商系統、行業地位證明、IPO咨詢/募投可研、專精特新小巨人申報、十五五規劃等解決方案。如需轉載引用本篇文章內容,請注明資料來源(前瞻產業研究院)。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。更多企業數據、企業資訊、企業發展情況盡在【企查貓APP】,性價比最高功能最全的企業查詢平臺。

廣告、內容合作請點這里:尋求合作

咨詢·服務