【投資視角】啟示2025:中國醫藥流通行業投融資及產業基金分析(附投融資事件、產業基金等)

行業主要公司:國藥控股(01099.HK);上海醫藥(601607.SH);華潤醫藥(03320.HK);九州通(600998.SH);南京醫藥(600713.SH);華東醫藥(000963.SZ);英特集團(000411.SZ)等

本文核心數據:醫藥流通融資規模;醫藥流通投資規模

企業投融資趨于謹慎

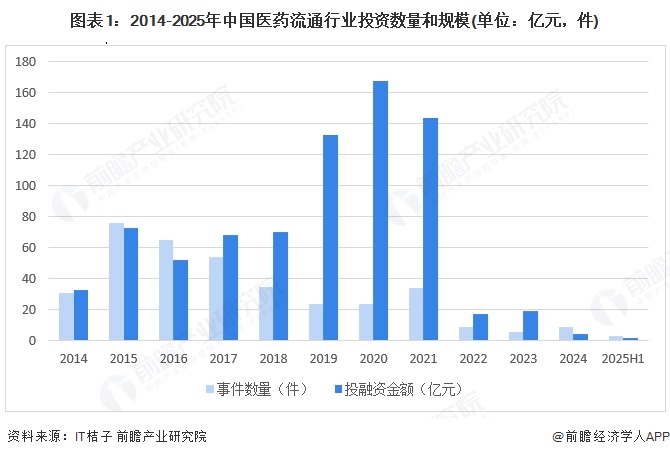

2014-2024年醫藥流通行業投資規模先增后降,投資數量最活躍的階段是2014-2017年,金額最高的是2019-2021年,2022年開始投資數量和金額雙降。2024年投資數量為9件,投資金額為4.2億元。截至2025年6月,投資金額為1.6億元,投資數量為3件。

從單筆投資金額來看,2014-2020年單筆投資金額波動上升,從1.1億元/件上升至7億元/件,2021年開始單筆投資金額波動下降,2023年再次回升至3.2億元/件。2024-2025年投資金額為千萬元級別。

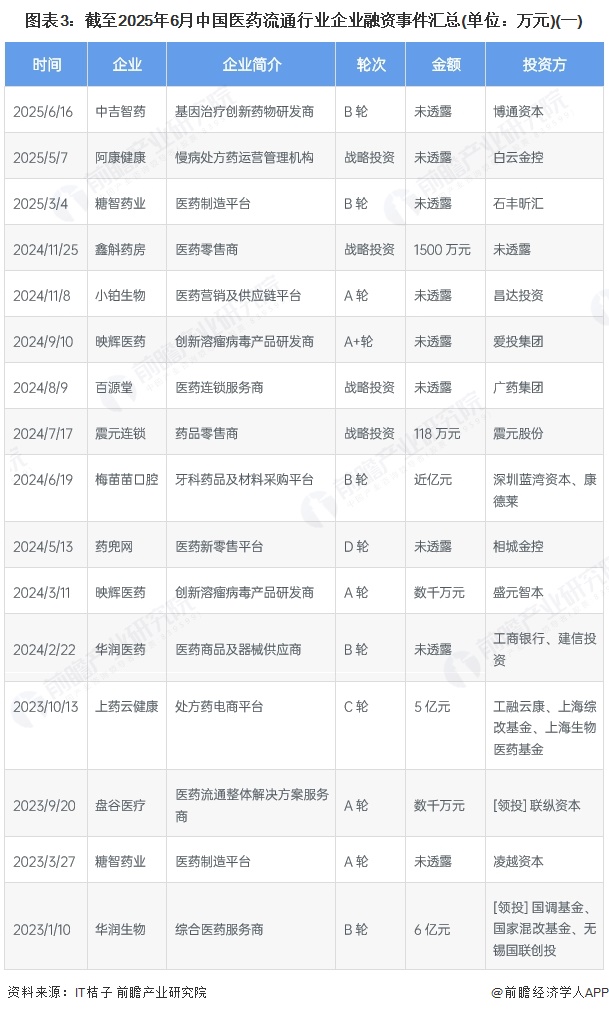

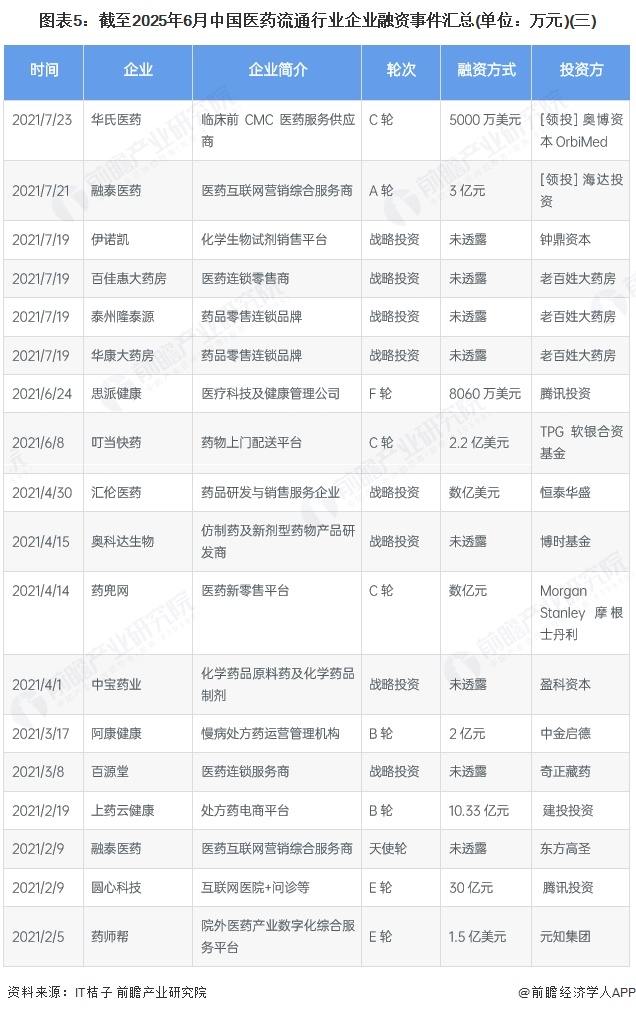

企業投融資部分事件匯總

注:投融資數據截至2025年6月,下同

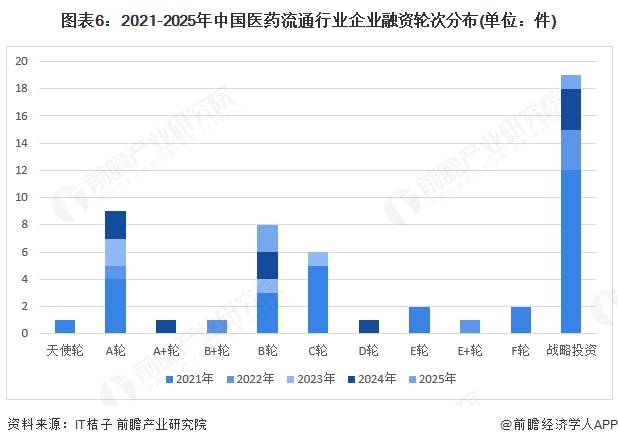

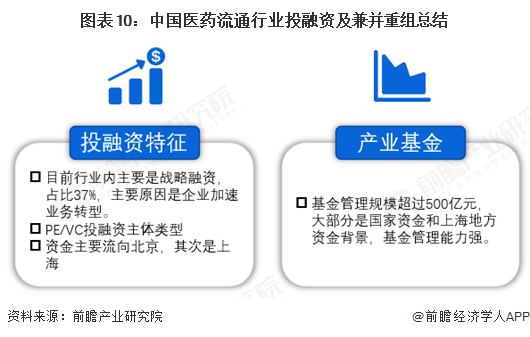

戰略投資是主要融資輪次

根據企業融資輪次來看,目前行業內主要是戰略融資,2021-2025年占比37%,主要原因是企業加速業務轉型,通過整合區域網絡,規模效應與議價能力得到提升。其次是A輪,占比17.7%,此外,B輪和C輪融資較多。從這些投資輪次來看,體現出醫藥流通行業商業模式逐步走向成熟,項目風險逐步降低,融資需求更加穩定的特征。

PE/VC投融資主體類型

綜合整體投資主體來看,PE/VC投融資主體類型,占比73%,其次是企業,占比17%,主要目的是進行產業鏈的縱向投資,有利于提升供應鏈的資金融通。此外基金占比8%。

PE/VC占據主要企業投資類型的原因是,目前行業連鎖化擴張需要巨額資本支持并購與開店,而銀行信貸難以滿足需求。其次,處方外流與醫保雙通道政策吸引資本提前布局龍頭。PEVC具備較好的專業投后管理能力,能推動企業數字化與供應鏈升級,加速行業整合進程。

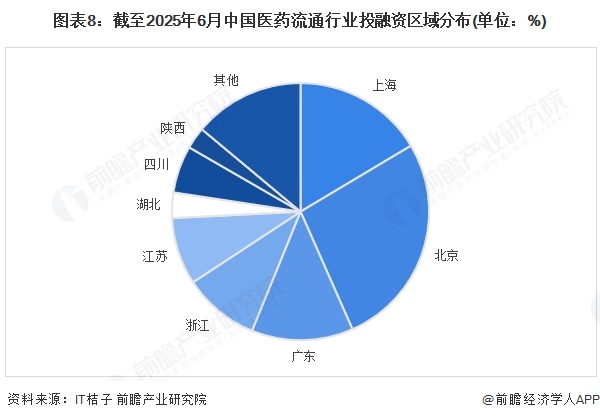

投資的主要目的地是上海

根據企業投融資目的地來看,目前行業內資金主要流向北京,占比27%。其次是上海,占比16%,廣東和浙江占比分別為13%和10%,江蘇占比8%。這些地區經濟發達,企業眾多,藥械藥品流通需求較大,交通設施完善,倉儲冷鏈配備較好,因此醫藥流通投資項目較多。

行業基金管理能力強

目前投資醫藥流通行業基金有上海綜改基金、上海生物醫藥基金、國調基金、國家混改基金、未來啟創基金、TPG軟銀合資基金、博時基金。這些基金管理規模超過500億元,大部分是國家資金和上海地方資金背景,基金管理能力強。

醫藥流通投融資及兼并重組總結

中國醫藥流通行業投融資特征來看,目前行業內主要是戰略融資,占比37%,主要原因是企業加速業務轉型。PE/VC投融資主體類型。資金主要流向北京,其次是上海。基金管理規模超過500億元,大部分是國家資金和上海地方資金背景,基金管理能力強。

更多本行業研究分析詳見前瞻產業研究院《中國醫藥流通行業商業模式與投資機會分析報告》

同時前瞻產業研究院還提供產業新賽道研究、投資可行性研究、產業規劃、園區規劃、產業招商、產業圖譜、產業大數據、智慧招商系統、行業地位證明、IPO咨詢/募投可研、專精特新小巨人申報、十五五規劃等解決方案。如需轉載引用本篇文章內容,請注明資料來源(前瞻產業研究院)。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。更多企業數據、企業資訊、企業發展情況盡在【企查貓APP】,性價比最高功能最全的企業查詢平臺。

廣告、內容合作請點這里:尋求合作

咨詢·服務