港股大漲18%,外賣格局重塑,淘寶閃購邁向更大舞臺

作者|潮汐商業評論 來源|潮汐商業評論(ID:daily-case)

2018年阿里收購餓了么之后,外賣業務的市場份額長期落后于美團。這使得資本市場與業內幾乎從來沒有正眼看過它的潛力。

如今,是時候重新認識阿里在本地生活領域的表現了。

今年二季度面世的“淘寶閃購”,一改多年來餓了么的競爭姿態,通過即時零售賽道切入外賣市場,淘寶閃購僅用百天左右時間實現從新入局者到行業領先者的轉變,日峰值訂單超過1.2億。

淘寶閃購于阿里的商業化邊際效應亦在持續遞增,阿里CEO吳泳銘在二季度財報發布后表示:“我們大力投資即時零售業務,快速取得階段成果,贏得消費者心智。通過整合消費平臺,產生顯著協同效應,推動月度活躍消費者和日訂單量創新高。”

回過頭來看,外賣市場的競爭已進入白熱化階段,未來的發展充滿變數,但無疑會給消費者、商家和騎手帶來全新的體驗與機遇,淘寶閃購的加入,無疑將推動整個行業朝著更加健康、有序的方向發展。

一

基本盤,淘寶閃購站穩了腳跟

阿里二季度的財報,用“狂飆”一詞來形容不算為過,因為與此前任何一個季度的財報相比,本次本地生活所呈現出的業績商業價值備受關注。

理由很簡單,阿里剛進入外賣賽道時,還延續著此前給人留下的“低調穩重、市場第二、激不起波瀾”等業務印象。

漸漸地,人們發現,行業格局已是今非昔比。

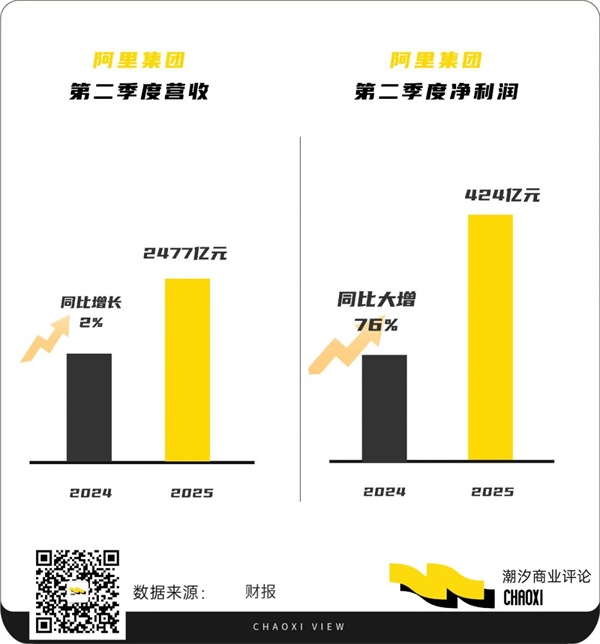

據財報披露,二季度阿里營收為2477億元(人民幣,下同),同比增長2%;凈利潤424億元,同比大增76%。據悉,阿里在報告中給出了利潤大漲的原因,是所持股權投資按市值計價的變動,以及處置土耳其電商平臺Trendyol的本地生活服務業務所產生的收益。

外行看熱鬧,內行看門道,Q2財報的最大亮眼,是阿里證明了自己在本地生活上的競爭力。

換句話講,此番財報中,淘寶閃購才是外界關注的主要焦點,在歷經多年的追趕之后,阿里本地生活迎來了高光時刻。按阿里電商事業群CEO蔣凡在業績會透露的信息,“淘寶閃購的日訂單峰值達到1.2億單,周日均訂單量達到8000萬單,帶動閃購整體的月度交易用戶規模數達到3億,4個月內增長幅度超過200%”。

短時間內的爆發贏得資本市場的認可,以至于9月1日港股開盤,阿里巴巴漲超了18%,同理,包括摩根大通、花旗等在內的多家華爾街投行亦集體上調阿里巴巴目標價,以摩根大通為例,該行近期將阿里巴巴未來12個月的目標價從140美元大幅上調至170美元,該行認為,盡管阿里短期利潤仍受市場競爭帶來的投入壓力影響,不過阿里集團效率提升與生態協同將支撐公司長期更強勁的增長。

股市表現與業績亮眼同頻共振,彰顯阿里在該領域重新煥發出的商業化創新能力。

老對手美團可能就沒那么樂觀,其Q2營收雖然達到918.41億元,實現增長11.7%,但經營利潤大跌超過98%的答卷顯然已經表明,美團在外賣市場上正面臨客觀承壓的事實,把時間拉回過去十多年的競爭中,這幾乎是未曾出現的現象。市場的冰與火在股價上得到體現,月初開盤第一天,美團持續低走直至最大跌幅曾達4.67%。

站在行業視角,淘寶閃購在此戰役突顯出了兩大特征,這些構成淘寶閃購三個月追平美團背后可圈可點的商業經驗。

回顧今年三四月外賣大戰開啟系列,“效率致勝”可被視為淘寶閃購在競爭中表現出第一大特征。

也就是說,阿里用較快的時間和效率贏得了多年未取得的市場效果,具體看,效率體現在精準的商業決策判斷、有力度的投入規模和階段性的成果方面,從二季度宣布將“淘寶小時達”升級為“淘寶閃購”以來,淘寶閃購的部署節奏與執行策略,進一步提高了其領先水平,也重塑了行業格局。

按蔣凡所言,“從用戶規模和心智角度,我們的第一階段目標已經超預期實現。”

第二個顯著的特征,阿里打通了端到端的流量體系與用戶權益。通俗地講就是,阿里將餓了么外賣入口移植到淘寶平臺,打通阿里淘寶大會員體系,淘寶DAU亦由此連創歷史新高。

蔣凡在業績會上表示,淘寶閃購的活躍的確拉動手機淘寶8月DAU(日活躍用戶)增長20%。“閃購作為一個更高頻的場景,帶動了手淘大盤用戶活躍天數顯著提升。QuestMobile數據顯示,當下淘寶日均DAU至少領先拼多多近5000萬。

上述這些個性化的事物特征要素從量產最終導致了質變,并帶來兩個結果:一方面阿里體系的外賣份額攀升,高盛曾在此前一份調研中指出,預計整個市場在后續相當長時間內的市場份額格局表現為:阿里4.5 : 美團4.5 : 京東1,并認為,由于競爭導致美團的季度虧損超過預期,其長期市場份額或將面臨更大挑戰。而在今年以前,美團曾長期在行業保持超過70%的占比,一前一后形成鮮明對比。

短短數月,外賣市場發生翻天覆地的變化,側面反映出早期受益者在本地生活的市場集中度和壁壘并非牢不可破,至少淘寶閃購發起的這場攻勢,已然初見成果。

另外一方面,閃購和電商的協同效應,促進了阿里大集團的增長,顯示外賣大戰帶動了淘寶天貓的商業化,二季度已經出現了協同效應,平臺的CMR收入同比增長10%。

不過,淘寶閃購的商業策略并非簡單的燒錢邏輯,而是基于行業高頻、剛需的特性,針對性地采取了不同的戰術打法。

二

護城河,阿里人的快、準、狠

外界更多愿意講阿里在本次競賽中的行為,稱之為“理性地贏得戰役”,其理由來自于阿里的快、準、狠。

快是對時機的把握。

在行業壁壘形成已十多年之際,在業內普遍認為行業格局已成定局的固化認知下,阿里快速地捕捉到第三者(京東)切入行業競爭的機會,迅速下場。

這與阿里在2018年收購餓了么有本質區別,彼時的投資行為是出于擴大阿里業務版圖的需求,而本次則是,一方面阿里基于對行業新勢力入局后可能產生市場波動并形成新機會的深度考量;另一方面,也是對外賣業務從以餐飲為主轉向百貨即時零售共行趨勢下的產業紅利判斷,進而瞄準了下場先機。

說準,不妨說是淘寶閃購在運營上的精細化。

源于多年在電商、本地生活領域對用戶和市場需求的深刻理解,淘寶閃購的策略的確足夠聰明。比如,在品類供給策略以及切入方面,淘寶閃購的打法是,攻茶飲,形成“低門檻高頻消費”入口。

選擇這個領域撬開市場的道理不難理解,茶飲市場幾乎是外賣中近年增長最快的品類,艾瑞咨詢數據顯示,2024年新式茶飲市場規模約3500億,到2028年有望超過4000億,偌大的規模和高頻次的消費習慣更容易讓淘寶拿下首戰告捷的勝利并形成先發頭陣優勢。

另外,在尤為核心的價格策略,淘寶閃購的動作與此前電商低價的補貼并不趨同。

拆解下來,拋開單純優惠吸引的商業手段,阿里在大額補貼的同時實際疊加了88VIP會員權益,并在商戶側、供給側形成穩定的價格優勢,這與許多追求無底線低價的行為尚有本質區別。

以履約收益為例,淘寶閃購通過整合餓了么騎手與即時零售履約資源,在保證高峰時段履約能力之際試圖有效保證各方的合理經營利潤,如華南市場已經實現商家五五分成。

最后講下去,其實這一點,熟悉阿里的人并不陌生。

淘寶閃購終歸是阿里中國電商事業布局的一部分,近幾個月的戰略攻勢至少可以表明一點,阿里內部的確可以做到迅速調兵遣將,并用極度符合市場競爭態勢的組織調整來應對市場競爭。

結果上,致使在營銷、用戶心智建設方面快速形成效果,由此才有美團最初的被動應對到不得不主動出擊。

幾大策略相互配合,淘寶閃購也就取得階段性成果。據公開資料,淘寶閃購僅在7月投入就多達100多億,這類規模在商業史上并不多見,但這些投入不但換來了真實的市場份額,帶來的產出也不僅僅體現在阿里的經營報表上,而是更為廣泛的多端受益,除了商家、消費者、騎手均直接受益,市場活躍度顯著提升外,整個行業也由此前的單一壟斷市場朝著多元、高質量健康態勢發展。

三

成長性,被深度改寫的外賣格局

外賣作為成熟性產業,頗具有規模效應,規模太小的時候,對應的供給規模擴大、履約體驗提升、商家經營獲利等方面的商業效率與目標是很難提升和達到的,這也是此前百度外賣、滴滴外賣和抖音外賣無法撼動美團地位的根因。

往深處分析,獲取規模市場除了砸錢,打通大消費生態場景閉環至關重要。

在當下的阿里整個生態業務中,遠場和近場的牌都有,按蔣凡此前表達的意思,阿里在電商遠場的牌就是淘寶天貓,原生近場則是盒馬和閃電倉模式的倉店,當遠近場融合后,則可以推動淘寶閃購乃至整個天貓的品牌供應朝更符合消費者需求的方向演變。

舉個簡單的例子,用戶依托于淘寶天貓以及阿里體系的平臺,能夠一站式實現遠距離的線上購物、近距離的本地化消費,且可以獲取的會員權益得到充分協同和統一,進而增加在平臺的消費粘性,形成可變現的活躍購買群體。如,阿里整合淘寶、餓了么、飛豬、盒馬等業務資源的大會員體系,全面覆蓋購物、外賣、旅行、出行等權益,讓用戶在多場景中享受到會員福利,進而增強用戶粘性,并引導這些高價值用戶向電商平臺轉化。

再回到外賣行業本身,隨著淘寶閃購的入局,外賣格局被改寫,市場呈現出全新的競爭態勢。

尤其是訂單結構正逐步調整,餐飲、品牌零售等高單價訂單占比不斷上升,這不僅提升了平臺的客單價,也使得整體訂單價值更為可觀。人群結構也在發生積極變化,通過業務整合以及會員體系的承接,高購買用戶得以留存。

在此格局下,阿里的下一步戰略十分清晰,從“農村包圍城市”向核心護城河進攻,逐步啃下高客單價餐飲市場這塊硬骨頭。

阿里發布財報后,蔣凡明確表示,預計未來3年內閃購和即時零售將為平臺實現1萬億交易增量,隨著百萬品牌門店入駐,阿里準備打一場外賣持久戰。

這場仗一定不會停留在茶飲品類上。從正常的商業邏輯來看,它會從低利潤到高利潤,低客單到高客單,繼續逐步獲得更大的市場份額,并將更多用戶需求納入到一個超級APP中來。

此前,淘寶閃購多輪公布的數據顯示,非餐飲品類與餐飲同步增長,蘋果、名創優品、自然堂等品牌入場布局淘寶閃購。這部分供給正是淘寶天貓的傳統強項,隨著訂單結構優化和招商節奏推進,預計高單價商品在淘寶閃購的占比將持續擴大。

會員體系承接進一步整合的大消費平臺,即時零售和服務消費方面,餓了么、盒馬、阿里健康、天貓超市等有著巨大的整合潛力,通過資源共享、協同運營,有望打造出更高效的即時零售網絡。

當然,美團面對阿里的來勢洶洶,自然不會坐以待斃,王興多次表示,美團不懼怕競爭。

基于新的增速需求,美團可能會加碼即時零售,進一步擴展閃購業務的品類,從食雜向3C數碼、美妝母嬰等品類全面延伸,強化高頻剛需場景,鞏固自身在配送網絡和低線城市的布局優勢。

同時,不排除美團可能會調整補貼策略,轉向價值戰,通過提升服務質量、優化商家和騎手體驗等方式,增強自身的核心競爭力,維持市場份額領先的地位 。但這一切的最終成效,尚需要交給市場驗證。

回過頭來看,十多年的行業格局已然悄然發生變化,中國外賣市場已經幾乎不可能回到從前一家獨大的局面。但是如果外賣大戰打出了增量市場,特別是大消費的新場景,對于美團也是好事,也有利于促進國家內需。

編者按:本文轉載自微信公眾號:潮汐商業評論(ID:daily-case),作者:潮汐商業評論

廣告、內容合作請點這里:尋求合作

咨詢·服務